住宅ローンの豆知識

資金計画の立て方

マイホームを手に入れるためには事前に様々なことを検討しなくてはなりません。例えば“一戸建”にするか“マンション” にするか? 物件の周辺環境は? 間取りは?・・・ など数えきれません。

なかでも、もっとも頭を悩ませるのが 『 資金計画 』です。

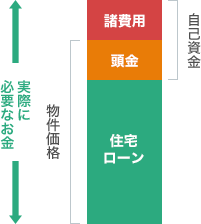

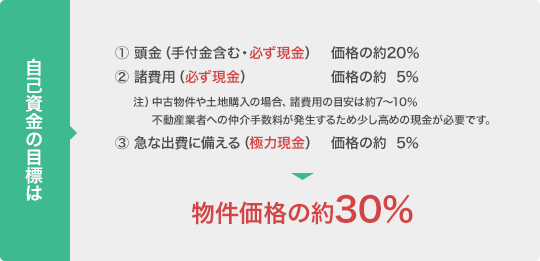

自己資金の必要性について

マイホーム取得を考えるにあたり、資金面を事前に確認しておくことが大切です。

物件価格のほかに諸費用がかかるため、ある程度の頭金(自己資金)を用意しておくことが必要です。

自己資金が必要な理由は、総返済額を少なくするため、及び、住宅ローンを有利に組むためです。

- 自己資金が多いと住宅ローンの借入が少なくすみ、毎月の返済額と総返済額を少なくできます。

- 住宅ローンの割合に応じて、適用金利が変わることがあります。

- 借入金額が多いと金融機関の審査によっては、ご希望の借入ができないことがあります。

→ ご年収にもよりますが、物件価格に対して90%以上の融資をご希望の場合は注意が必要です。 - 自己資金が多いと想定外の費用にも対応ができます。

→ 一戸建ての場合、地盤改良費、オプション工事が追加費用で発生することがあります。

マンションの場合、仕様変更等のオプション工事が追加費用で発生することがあります。

(引き渡しのタイミングで修繕積立基金、数か月分の管理費等が必要です)

適正な借入金額について

理想と現実の間には常に『お金』の問題があります。お金を出せば、理想の物件を取得できるかもしれませんが、マイホーム取得に充てられる自己資金に制限がある以上、その他の部分は住宅ローンの借入となります。

金利が安いからと言って、多額の借金をしてしまうと、将来、住宅ローンが返済できなくなるリスクが高まります。

一般的な家庭であれば毎月の収入はほぼ一定だと思うので、予め、『いくらのローンを組むか』の目安について考えておきましょう。

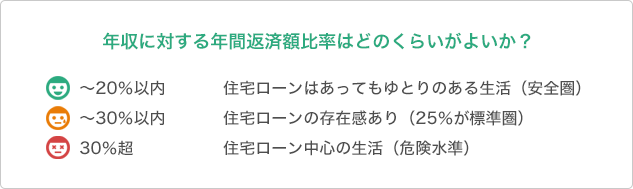

【1】年間返済額比率から適正な借入金額を考える。

金融機関は審査を行う際、税込の年収に対する住宅ローンを含めた借入金額の割合を確認しています。

返済額比率の審査は通常税込年収で判断するため、手取り収入で換算すると確実に比率があがります。比率が30%を超えると審査がストップすることもありますのでご注意ください。

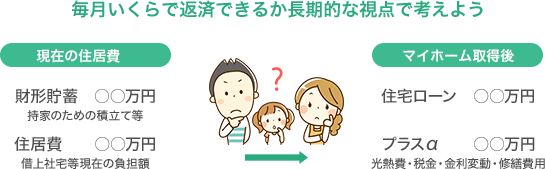

【2】毎月返済可能額から適正な借入金額を考える。

マイホーム取得は人生のうちで最も大きな買い物であり、住宅ローンにおいて大切なことは「借りられる住宅ローン」ではなく、「返せる住宅ローン」です。まずは、現在のライフスタイルのもとで住居費や貯蓄費等が毎月いくらになっているかを計算してみましょう!

【3】完済年齢から適正な借入金額を考える。

住宅ローンは一般的に75歳から80歳まで組むことができます。

しかし、サラリーマンの方は60歳から65歳の間に定年退職を迎えます。年金生活を送りながら住宅ローンの返済を行うのは負担が伴いますので、住宅ローンは定年退職までに完済することが理想です。「退職金を住宅ローンの返済に充てる」という考え方もありますが、退職金はあくまで老後のためのお金です。

住宅ローンを組む際は、しっかりとした計画を立てて借入しましょう。

| 年代と住宅ローンの関係 | |

|---|---|

| 20代 |

長期的な視点で住宅ローンを考えることが可能です。35年返済でも問題ないでしょう。 |

| 30代 |

住宅取得の適齢期といわれています!35年返済でローンを組むと定年退職後も返済が必要です。 |

| 40代 |

子供がいる世帯の場合、教育資金にお金がかかる時期です。教育方針によって子供の進路は左右されますが、住宅ローンを組んで10年後が教育費のピークの可能性もあります。マイホーム取得に関しては、ある程度の自己資金を準備しておかないと借入金額が多くなります。毎月返済できる金額には上限があるので、月々の返済を抑えるために返済期間を長期に設定せざるを得なくなります。返済期間が長いと利息の支払い期間も長いため、総返済額が増えてしまいます。借入金額が多いと、最悪の場合住宅ローン返済が困難になり、せっかくのマイホームを手放さなくてはいけないケースも出てきますのでご注意ください。 |

| 50代 |

定年を控えているので老後の生活資金を考慮の上、マイホーム取得に充てられる金額を考えましょう! |

住宅ローンの対象となる費用

一般的に、諸費用は自己資金(頭金)で支払うことが理想ですが、住宅ローンの借入に含めることができる諸費用もあります。下記は一例です。他にも住宅ローンの借入に含めることができる諸費用もございますので、詳しくは財住金までご相談ください。

| 例 |

|---|

| ①特殊工事費(温水暖房等の冷暖房設備工事費、省エネルギー型設備設置工事費 |

| ②造り付けの家具及びその設置工事費用。ただし、請負(売買)契約書に含む場合のみ対象 |

| ③請負(売買)契約書においてお客様が負担する印紙代 |

| ④敷地内の既存建物等の解体・撤去費用(住宅新築資金のみ対象) |

| ⑤水道負担金、設計申請費用 |

| ⑥地盤調査費、地盤改良費用、外構工事費用 |

| ⑦住宅性能表示検査費用、長期優良住宅の認定を受けるための費用※ |

住宅ローンの種類

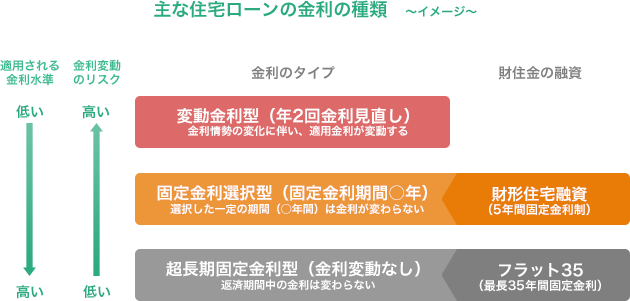

住宅ローンは大きく3種類に分かれます。内容や条件、商品性の違いなどを理解しておくと、ローンを選択する際に役立ちます。

固定金利と変動金利

「住宅ローン」といっても、様々な種類があります。金利の安さだけに目を奪われると、あとで大きく後悔することもあります。それぞれの特徴をしっかり確認しましょう。

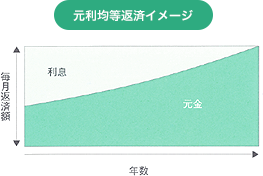

「固定金利型」の特徴

- 融資実行時に返済期間中の金利が確定するため、金利変動リスクがない。

- 金利上昇期には金利が変わらないので家計管理面でも安心感があるが、当初の返済額が変動金利より高い。

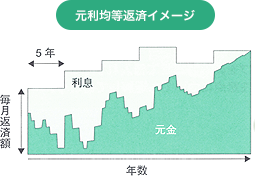

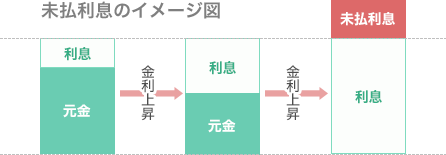

「変動金利型」の特徴

- 半年ごとに金利が変わる

- ただし、毎月返済額は5年間一定(元金と利息の内訳が変わる!)

- 金利がアップすると、どんどん利息の割合が膨らみ、返済額のすべてが利息だけの返済になることも考えられる

多くの金融機関では、「店頭金利から○%金利引下げ」というように割引金利を適用しています。

「当初期間重視タイプ」と「全期間一律タイプ」がありますが、「当初期間重視タイプ」には注意が必要です。

当初期間重視タイプの特徴は、ローン開始から一定期間のみ金利引下げ幅が大きいタイプです。

当初期間終了後は、店頭金利からの金利引下げ幅は縮小します。

その結果、適用金利は上昇し毎月の返済額が増える可能性が高くなります。

住宅ローンの諸費用

住宅ローンを借入する際は諸費用がかかります。

融資手数料、保証費用、印紙代、登記費用等まとまったお金が引渡しのタイミングまでに必要なため、どんな費用がどのタイミングで必要なのかをあらかじめ確認しておくことをおすすめします。

諸費用は3種類

諸費用は大きく3つに分類できます。予想外の出費も想定しておかないとマイホーム取得の計画を変更する場合もありますので、事前に確認しましょう。

- 【融資関連】

- ・融資手数料 ・保証料 ・火災保険料 ・団体信用生命保険料 ・つなぎ融資

- 【税金関連】

- ・不動産取得税 ・印紙税 ・登録免許税 ・固定資産・都市計画税

- 【物件関連】

- ・マンション修繕積立基金 ・水道負担金(一戸建)

・地盤調査費・改良費(一戸建) ・仲介手数料(中古物件、土地購入のケース)

予想外の出費に注意

3種類の諸費用は事前に確認しておけばある程度把握できますが、予想外の出費は予期することが難しいです。

【予想外の出費の例】

・新規購入の家具や照明器具等のインテリア ・エアコンや家電製品 ・設備のオプション追加やグレードアップ

一般的に、売買契約を結んだあとに家づくりの詳細を決めていくことが多いため、住宅販売会社の営業マン等が打ち合わせを通じて、様々な提案をすることがあります。生活環境をよくするための提案なので、ついつい財布のひもが緩みがちです。マイホーム取得の際は気持ちが大きくなりがちなので10万円単位の費用が軽く感じてしまうので注意が必要です。

諸費用の考え方

マイホーム取得計画の初期段階であれば、大まかな目安をとらえておきましょう。希望の物件等が見つかった段階であればより詳しい諸費用を確認することができます。融資関連についても借入金額や返済期間、建築場所や建物構造等により諸費用が変わりますので、早めに財住金にご相談ください。

【大まかな目安】

新築マンション・新築建売一戸建 ⇒ 物件価格の約5%~7.5%

中古マンション・中古一戸建 ⇒ 物件価格の約7%~10%

土地購入後に新築一戸建建築 ⇒ 物件価格の約10%

収入の考え方

以下に該当する場合は収入の計算方法が異なりますので事前にご相談ください。

転職、休職、育児休暇、海外勤務等の場合

勤務期間が短く直近の収入が少ない場合でも、年収を別途計算する方法がありますので、お気軽にご相談ください。

融資申込の前年以降に転職をされた場合

- ●勤務月数が12ヶ月以上の場合

- → 直近12ヶ月分の収入を年収とみなします。

- ●勤務月数が12ヶ月未満の場合

- → 転職後の給与から年間収入を算出します。

休職、育児休暇期間のある場合

→ 休職前・復職後の給与から年間収入を算出します。

休業時期や休業期間によって異なりますので、財住金までご相談ください。

【ご注意】健康状況によっては申込みができない場合があります。

融資申込の前年に海外勤務をされていた場合

- 【財形住宅融資の場合】

- 所定の給与証明書【国内勤務の場合の見込み年収】に証明いただく年収となります。

- 【フラット35の場合】

- 所定の給与証明書に記載される国内勤務に復帰した後の直近の収入が年収と見なされます。国内勤務に復帰した後の期間が12ヶ月未満の場合、毎月給与分の合計金額を勤務月数で割り戻した金額を12倍し、そこにボーナス支給額を加えたものを年収と見なします。

現在も海外勤務をされている場合

- 【財形住宅融資の場合】

- 所定の給与証明書【国内勤務の場合の見込み年収】に証明いただく年収となります。

- 【フラット35の場合】

- 所定の給与証明書にお勤め先が記入される「給与の合計額」から「国内勤務に復帰後、支給されない手当の額」を除いた金額が年収と見なされます。

※フラット35と財形住宅融資を併用する場合は、財形住宅融資もフラット35の算出方法により算出した金額を年収とします。

収入合算をご希望の場合

融資申込者だけでは年収の基準を満たさない場合に配偶者等の収入を合算することができます。

【例】 融資申込人28歳で年収350万円 配偶者26歳で年収300万円

→ 配偶者の年収を合算し、審査上の年収を650万円として申込みいただけます。

この場合、収入合算者の法律上の取り扱いが財形住宅融資とフラット35で異なりますのでご注意ください。

- 【財形住宅融資の場合】

- 収入合算者は民法上の「連帯保証人」としての取り扱いになり、債務者にはなりません。債務者になるのは財形貯蓄をされていた融資申込者だけです。収入合算者は「住宅ローン控除」を受けることができませんのでご注意ください。

- 【フラット35の場合】

- 収入合算者は民法上の「連帯債務者」としての取り扱いになります。そのため、融資申込者と同様に「住宅ローン控除」を受けて、所得税・住民税の還付を受けられます。

借入れのコツ

住宅ローンを検討する際に考えるべき点を検討事項としてご案内します。

検討事項1 将来の返済額(金利)はどうなるの?

まずは、財住金でお借入れされた方々の平均借入金額を参考にしましょう!

借入金額が多めの方

借入金額が増えると毎月の返済額のご負担も増えます。金利変動のリスクの高い商品だけで住宅ローンを組むと、将来金利が上昇した場合にご返済ができなくなる可能性があります。

2023年度

財形住宅融資 平均借入金額 1734万円

フラット35 平均借入金額 3167万円

※平均借入金額は「借換え」除く

当社調べ

検討事項2 返済期間は適正ですか?

住宅ローンは、いかに早く返済を終えるか(完済するか)がポイントです。財住金でお借入れされた方々の平均返済期間を参考にしましょう!

2023年度

財形住宅融資 平均返済期間 25.5年

フラット35 平均返済期間 29.6年

※平均返済期間は「借換え」除く

当社調べ

返済が定年退職後も続く予定の方

35歳の時に返済期間35年の住宅ローンを組むと退職後も返済を継続することになります。

退職後も引き続き住宅ローンを返済する場合は、無理なくご返済できる金額になるよう、低金利で金利変動リスクの少ないものを選択しましょう。

検討事項3 子供がまだ小さいのですが・・・・

人生の3大資金はご存じですか?住宅資金以外にも教育・老後等の資金を確保しておくことが重要です。

小学生以下のお子様がいらっしゃる方

人生の3大資金の一つが教育資金です。お子様に満足のいく教育を受けさせてあげたいというのが親心です。そのためには、住宅ローンは毎月の返済額が抑えられるよう低金利で金利変動のない商品が理想です。お子様にお金がかかる時期を考慮した住宅ローンの返済計画を立てましょう。

| 授業料 | 入学料 | 施設整備費 | 合計 |

|---|---|---|---|

| 959,205円 | 240,806円 | 165,271円 | 1,477,339円 |

出典:文部科学省ホームページ https://www.mext.go.jp/a_menu/koutou/shinkou/07021403/1412031_00005.htm

検討事項4 借入金額はできるだけ少ないほうがいいですか?

住宅ローンの金利は低いといっても、お金を借りると、利息が発生します。マイホーム取得の際は、検討金額が大きいため、10万円、20万円といった金額が小さく見えてしまいます。「100万円プラスで借りても、金利が低いので月々○○○○円しか増えませんよ」というセールストークがありますが、必要以上にお金を借りてしまうと、将来の返済が苦しくなるケースがありますので十分ご注意ください。

検討事項5 返済期間はできるだけ短いほうがいいですか?

住宅ローンの総返済額を少なくする方法は、返済期間を短くすることです。

「繰上返済はできるだけ早めに行ったほうがいい」という言葉を聞いたことがあると思いますが、繰上返済を行うことにより返済期間が短くなるため、トータルの支払額を軽減できるメリットがあります。

毎月の返済額に余裕のあることが前提ですが、可能な限り、ご融資後の返済期間を短くしていきましょう。

検討事項6 住宅ローンの種類を確認しましょう!

住宅ローンの種類は①固定金利②変動金利③固定金利選択型の3種類です。

固定金利の商品を選択すると、将来の金利変動がない分、その他の商品に比べて金利が高めです。

逆に、変動金利の場合は、金利が低い分、将来の金利変動リスクが高いです。

お子様の教育資金や老後の資金も考慮した借入れが大事ですので、財住金にお気軽にご相談ください。

注意すべき物件

せっかくマイホームの取得を検討していても、住宅ローンが組めない物件があります。「ご利用できない物件」と「ご相談いただきたい物件」をご案内します。

ご利用できない物件について

建築基準法、その他法令を満たしていない物件です。

【例】建蔽率・容積率オーバーの物件

ご相談いただきたい物件について

住宅ローンを組む際に、ご希望の借入ができない場合があります。

借地権・定期借地権の物件の場合

融資実行時に土地に対して抵当権設定が出来ないことが多いためです。

【例】土地所有者が宗教法人・一般法人・個人等で融資実行時に土地に対して抵当権設定ができない物件

土地に抵当権設定ができないため、借地権取得費、権利金、保証金等の費用を融資対象にできるかがポイントです。

融資が可能かどうかを事前に確認できますので、財住金にご相談ください。

建築基準法上の道路に接していない物件の場合

建築基準法上の道路に2m以上接していることが必要なためです。

【例】43条但し書道路に接している物件

個人の所有する土地に接している物件

建築地の前面道路が建築基準法上の道路でない場合、建物を新築できないことがあります。見た目は道路に見えても実は、建築基準法上の道路ではないこともあります。

融資が可能かどうかを事前に確認できますので、財住金にご相談ください。

土地区画整理事業地内の物件の場合

融資実行時に土地に対して抵当権設定ができないことがあるためです。

【例】土地区画整理事業の完了するタイミングが融資実行日以降の物件

仮換地・保留地の場合:仮換地・保留地の内容によって融資をご利用できる場合とできない場合があります。

アパート併用・店舗・事務所併用の物件の場合

アパート部分と店舗・事務所部分は融資対象外のためです。

【例】購入物件の一部が賃貸扱い・店舗扱い・事務所扱いになっている物件

アパート・店舗・事務所部分は物件価格に含めることができない為、物件価格・融資額に制限が生じます。

財形住宅融資とフラット35では取扱内容が違うため融資可能額を事前にご確認いただくことをおすすめしています。

住宅ローン控除について

個人が、一定の住宅取得(土地取得含む)又は増改築等を行い、自己の居住の用に供した場合、当初一定期間、年末の住宅ローン残高から計算した控除額を所得税・住民税額から控除するものです。

財形住宅融資、フラット35はどちらも住宅ローン控除の対象となる住宅ローンですのでご安心ください。

所得税について

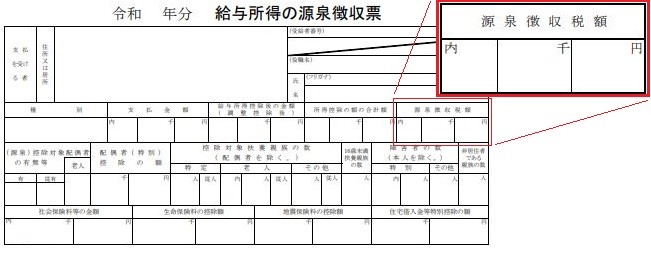

住宅ローン控除で還付される所得税は、サラリーマンであれば源泉徴収票に記載されている【源泉徴収税額】が上限です。

出典:国税庁ホームページ https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/pdf/r02/23100051-01.pdf

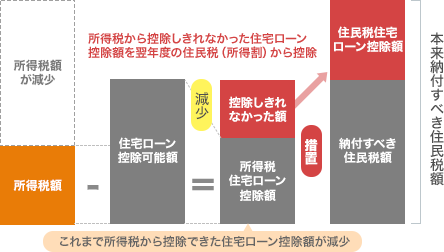

住民税について

前年分の所得税において控除しきれなかった住宅ローン控除対象金額がある場合は、翌年度の個人住民税で控除されます

出典:総務省ホームページ http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/090929.html

住宅ローン控除の概要(新築、中古購入の場合)

住宅ローン減税制度の概要については、国土交通省ホームページをご参照ください。

国土交通省ホームページ https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

住宅ローン控除に関する相談

財住金に所属するFPによる相談対応です。

例)住宅ローン控除予定額の試算

住宅ローン控除の手続きについて

借換えについて

ご返済中の住宅ローンを、今の住居に住み続けることを条件に、現在より有利な住宅ローンに変更するのが「借換え」です。借換えの目安は、3点です。

- 住宅ローンの残りの期間が10年以上ある

- 住宅ローンの残りの金額が1,000万円以上ある

- 現在の住宅ローンの金利差が1%以上ある

どれか一つでもあてはまれば、借換えを検討することをお勧めいたします。

また、ご利用中のフラット35をフラット35に借換えすることも可能です。

フラット35

借換えのメリット

- 毎月の返済額を固定できる。

- 住宅ローンの総返済額を確定できる。

- 固定金利のため、将来の金利変動リスクがない

ただ、借換えに伴うデメリットについてもご注意ください。

住宅ローンの借入れ時に支払った諸費用(事務手数料や団体信用生命保険料)が、借換えをすると再度必要になります。その他の費用として、抵当権抹消や抵当権設定等の登記費用及び司法書士報酬料等がもう一度必要になります。

現在ご利用中の住宅ローンがフラット35に借換え可能なのか?

借換えをするとメリットはどの位出るのか?

ご質問事項がございましたら財住金までお気軽にお問い合わせください。